Фундаментален анализ – Tesla

Профил на компанията

Tesla Inc. e водещ глобален производител на електрически превозни средства, енергийни решения и системи за съхранение на енергия, оперираща в два основни сегмента – „Автомобили“ и „Генериране и съхранение на енергия“. Автомобилното направление включва производство и продажба на електрически превозни средства, сервизни услуги и лизинг, докато енергийният сегмент се фокусира върху соларни продукти и батерийни системи. Централният офис е в Остин, Тексас, а компанията е основана през 2003г.

Пазарна динамика и ключови показатели

Tesla демонстрира добро финансово здраве с текущ коефициент 2.0x, ниско съотношение дълг/собствен капитал – 18.7% и положителен свободен паричен поток от $3.58 милиарда за 2024 г. Въпреки това, чистата печалба за годината е $7.09 милиарда – намаление спрямо рекордните $15 милиарда през 2023г. Маржът на нетната печалба спада до 7.3%, а маржът на свободния паричен поток достигна 3.7%. Високата оценка от P/E 99.7x и EV/EBITDA 96.4x оставя малко място за грешки, особено на фона на скромен ръст на приходите и спад на EPS с 52.8% през 2024г.

Рентабилност и ръст

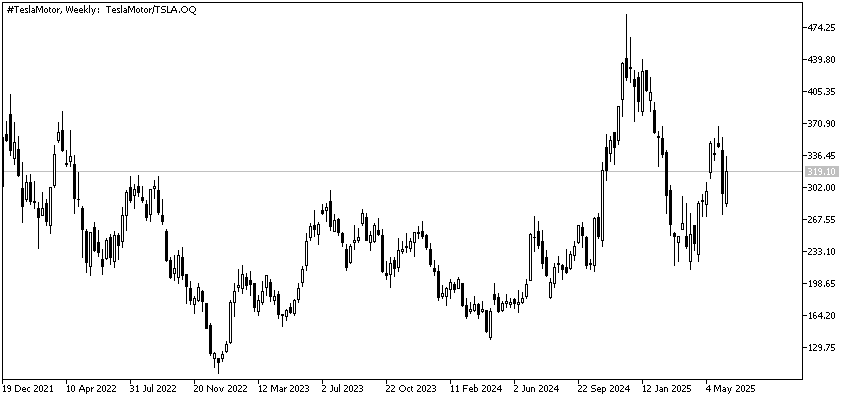

Tesla остава лидер по ръст с 5-годишен CAGR на приходите от 31.8%, но текущата динамика сочи забавяне – прогнозата за 2025г. е за -0.4% спад на приходите. Показателят EBITDA достигна 13.3%, а ROIC възлиза на 8%. Финансовото състояние е оценено като “справедливо”, а справедливата стойност според анализаторите е $257.83, което означава -19,2% потенциален спад спрямо текущата цена от $319.11.

Пазарни перспективи и рискове

Пазарната оценка се движи в широк диапазон – анализаторските таргети варират между $130 и $455, а консенсусната стойност е $301,56. Компанията не изплаща дивидент и разчита на иновации като роботизирани таксита и хуманоидни роботи за бъдещия си ръст и развитие. В същото време конкуренцията от страна на китайски производители, регулаторните предизвикателства и волатилността на цената на акциите остават значителни рискове. Въпреки силната брандова позиция и технологично предимство, Tesla е изправена пред маржови натиск, забавяне на ръста и зависимост от ключови личности.

Прогнозите на Wall Street

|

Инвестиционна банка |

Дата |

Целева цена |

|

Morgan Stanley |

08.04.2025 |

$410.00 |

|

Truist Securities |

03.04.2025 |

$280.00 |

|

Wells Fargo Securities |

01.04.2025 |

$130.00 |

|

Stifel |

31.03.2025 |

$455.00 |

|

Cantor Fitzgerald |

19.05.2025 |

$425.00 |

|

Barclays |

12.03.2025 |

$325.00 |

|

Baird |

06.05.2025 |

$370.00 |

Перспективи пред компанията

Tesla илюстрира класическия случай на компания, която балансира между иновация и реалност – високата оценка и историята на експоненциален ръст се сблъскват със затихваща динамика, по-ниска рентабилност и капризи от страна на пазара. Акциите остават обект на силен интерес, но данните показват, че бъдещето ще изисква много повече от визия и бранд – ще са нужни стабилни финансови резултати и ефективно управление на риска.

Източници: sec.com, investing.com

Представената информация не е и не следва да се възприема като препоръка, съвет за сключване на сделки, инвестиционно изследване или консултация за вземане на инвестиционно решение, препоръка за следване на определена инвестиционна стратегия или да бъде възприемана като гаранция за бъдещо представяне. Съдържанието не е съобразено с рисковия профил, финансовите възможности, опита и знанията на конкретен инвеститор. БенчМарк използва публични източници на информация и не носи отговорност за точността и пълнотата на информацията, както и за периода на актуалността ѝ след публикуване. Търговията с финансови инструменти носи риск и може да доведе както до печалби, така и до частични или надвишаващи първоначалната инвестиция загуби. Поради тази причина клиентът не трябва да инвестира средства, които не може да си позволи да загуби. Настоящата публикация не е изготвена в съответствие с нормативни изисквания, целящи насърчаването на обективността и независимостта на инвестиционните проучвания и инвестиционните препоръки, не е предмет на забрана за сключване на сделки по отношение на определени финансови инструменти и/или емитенти, преди разпространението ѝ от изготвилото го лице или съответните лица за инвестиционния посредник и като такава следва да се възприема като маркетингово съобщение.